大型企业景气度“逆天”!如何解读?

来源:2024-06-07 | 人围观

5月31日,重要经济先行指标5月PMI发布,相较4月回落0.9个百分点至49.5%,低于市场预期的50.5%,结束了3、4两月PMI数据的扩张走势。那么面对先行指标的超预期下行,大家需要担心吗?

一、需求偏弱亟待政策发力

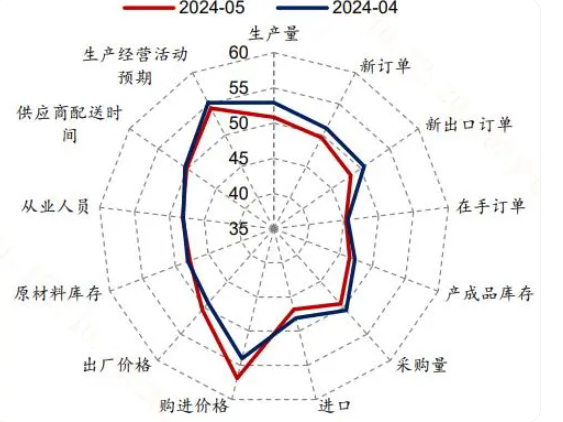

5月PMI数据超预期回落的主要原因仍然是内外需的走弱。体现在细项指标上,5月PMI新订单指数降至49.6%,新出口订单指数较上月下滑2.3个百分点至48.3%。体现国内有效需求不足、外需波动加大带来的双重影响。

图:5月制造业PMI分项表现

(信息来源:华泰证券)

其中,外需的走弱或属于正常波动,无需过度担忧。作为我国出口产品的最大需求国,美国5月的标普制造业PMI大幅上扬至50.9%,其需求的复苏有望拉动我国出口。4月摩根大通全球制造业PMI也已经连续4个月处于扩张区间,验证了2024年全球制造业复苏的态势。后续我国出口增长动能或仍可乐观。(信息来源:东方金诚)

与之相对,内需的走弱或将加速财政政策发力。5月政府债发行有所提速,地产放松政策进一步积极出台,但对有效需求的带动或暂未形成有力支撑。2024年来稳增长政策力度体现财政政策决心,下阶段政府债发行提速、财政支出发力、地产政策进一步放松、存贷款利率下调等扩内需政策值得期待。

二、大型企业PMI“逆市”回暖

市值分布上,大型企业5月PMI“逆市”回暖。大型企业PMI上行0.4个百分点至50.7%,处于扩张区间;而中、小型企业PMI指数分别回落1.3和3.6个百分点,均降至衰退区间。

图:大中小型企业PMI走势图

(信息来源:万联证券;截至20240430)

究其原因,大型企业拥有更为稳健的市场份额、更强的成本管控能力、更强的现金流,因而抵御风险的能力更强。且我国大型企业多来自顺周期板块,受周期调节抓手基建投资增速的提振较大。

展望后市,5月17日首发的30年期超长期特别国债于5月22日在二级市场上交易。超长期特别国债是财政刺激的一大抓手,一方面能够拉动投资和消费提振经济增速,对经济社会发展信心产生积极影响,大型企业占优的格局或将延续。

另一方面,国债投向领域可能是国家重大战略实施和重点领域安全能力建设,对产业结构升级起到引领作用,重点支持科技创新、城乡融合、能源资源安全等领域,改善相关赛道以及产业链上下游企业的盈利预期,部分“新质生产力”密集赛道的龙头有望受益。

相关内容推荐:

- 2026-01-23米兰冬奥会中国参赛运动员名单公示

- 2025-12-16浙江确定96家科技新小龙企业

- 2025-11-102025中国企业全球形象高峰论坛在合肥举办

- 2025-11-07订单为王 精准对接!青岛以 “内联外拓”平台为企业架起供需

- 2025-10-28人工智能赋能中国企业“绿色竞争力”

- 2025-09-22企业经营活力持续恢复 先行指标感受中国经济活力

- 2025-09-19中国重汽入选中国企业500强,排名再提升!

- 2025-09-16甘肃6家企业再登“中国企业500强”榜单

- 2025-08-28创新淬炼“硬核”实力 温州龙湾企业破浪前行

- 2025-08-13潍坊临朐:“智”造热潮涌

- 推荐阅读

- 话题列表

-